消費税の増税と軽減税率の対策は、これをすべき! ~軽減税率 まとめ編~

10%の消費税増税、あなたは「うちの会社には無関係」「うちのお店は小規模だから影響ない」と考えていませんか?

事前に準備を進めていないと、経営が傾きかねないインパクトを受ける可能性が充分にあり得る変化です。

ぜひ、本記事を読んで準備を進めてください。本記事の内容はこちら。

- 消費税10%の増税を迎えるための経営者としての準備を理解する

- 具体的な行動の例を紹介する

軽減税率の準備、進んでいますか?

10月には税率が変わる訳ですが、軽減税率セミナーを地方の商工会議所で開催するたびに感じることは

「危機感なさすぎ!!!!!」

セミナーに参加して頂ける方はまだマシなんでしょう。

参加率も、恐らく運営の方の想定より低い。

参加して頂いた方も、「まだ何もやってない」という方が多数。

軽減税率の準備はレジの入れ替えだけじゃないんですよ!!!!!

ということで、経営者として何をしなければいけないか紹介していきたいと思います。

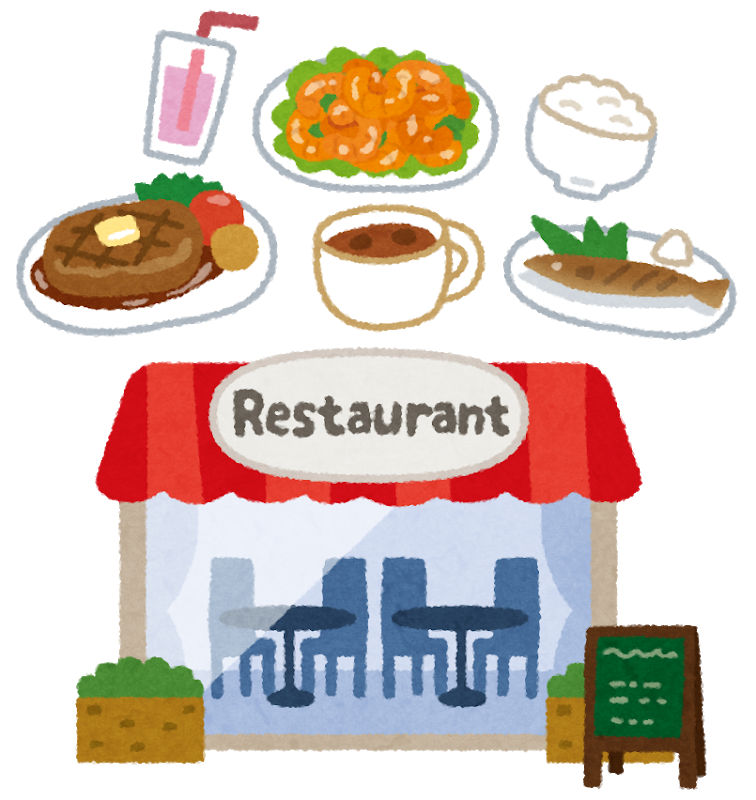

あなたが食品を取り扱う小売業、飲食業、サービス業、卸売業などなら、これを準備!

① 商品リストの作成

まず最初にすべきは、現状取り扱っている商品と今後取り扱う可能性のある商品のリストを作りましょう。

この目的は、軽減税率(8%)となる商品が存在するか、どの商品が8%になり得るか、の確認です。

特に注意すべき観点は、下記の記事で紹介しています。

② レジの入替が必須かどうか判断し、必要な場合は具体的にレジを検討

それぞれのケースで必要な対応は、以下の通りとなります。

全てが8%

持ち帰りのみ

レシートや請求書に一文追記対応が必要です

持ち帰り8%と店内10%混在

商品ごとにそれぞれどちらの税率であるか、が分かる記述が必要です

全てが10%

店内のみ

現行のレシート・請求書の表記のままで問題ありません

軽減税率の対象となる商品を販売していても、全ての商品が8%である場合は現行のレジで対応できる可能性があります。

全ての商品が8%の場合、対応事項は「領収書やレシートに全ての商品が8%である旨を一筆入れること」です。

そのため、8%と10%を分けて記載するといった対応は不要であり、現行レジのレシート印字内容に文章を追記するだけで対応可能になります。

一方、8%と10%の商品が混在する場合は、レジの入れ替えが必要となるでしょう。

(本音は、これを機にどのようなお店でもIT活用を進めてほしいのですが)

具体的なレジの入れ替えの検討方法については、別の記事で紹介しています。

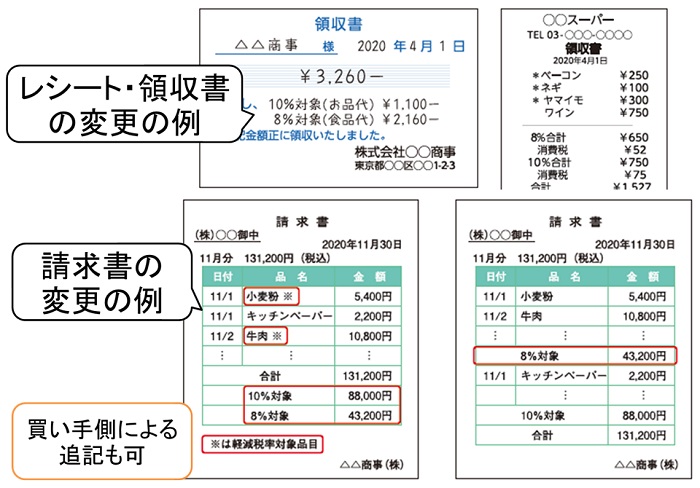

③ レシートや請求書、帳票の書式の検討

標準税率10%と軽減税率8%の商品を両方取り扱う場合、レシートや請求書に以下の変更が必要です。

- その商品が8%なのか10%なのか分かるよう、米印※や行を分割して記載

- 税率ごとに分けて合計金額を記載

そのため、レシートや請求書のフォーマットの変更が必要となることから、レジの変更と合わせて対応が必要です。

フォーマットをどのように変更するか、Excelなどで作成している方が多いでしょうから、事前に検討をしておきましょう。

④ 価格改定

「うちの商品は全て8%だから影響ない」と考え、値段を据え置きにしてしまうと、売上総額は変わらず課税仕入れ額が増加し、利益が圧迫されてしまいます。

消費税を適正に価格へ転嫁することは、経営者としての重要な判断となります。

価格改定については別記事に詳しく書きました。

なお、価格の変更は、国の判断も「一律の変更では無く、商品ごとに変化させて売り上げ全体でバランスを取っても良い」とされています。

つまり、どの商品をどの程度値段を上げるかは、経営判断に任されています。

経営者としても「値決めは経営」という名言が存在するぐらいですから、ぜひしっかりと検討してくださいね。

⑤ メニュー表示の改定

値段が決まったら、次は「テイクアウト」「イートイン」それぞれの価格をメニューや掲示板などに反映させることが必要です。

なお、スターバックスやケンタッキーなどのように、税込み価格をイートインとテイクアウトで同じ額にすることも選択肢の一つです。

店内の運用を考えると、これが一番お勧めかもしれません。

⑥ お客様対応マニュアルの作成と従業員の教育

さて、一通りの準備が整ったら、スタッフの教育もしておきましょう。

接客は、売上を作る重要な業務です。

お客様に接する従業員が不安だと、客もその不安を認識してしまうでしょう。

ケーススタディを考え、しっかりスタッフを教育しておきましょうね。

⑦ 顧問の税理士と連携

いくつかの業務については、税理士の先生と連携を取っておくことが良いでしょう。

具体的には、下記の内容は申告・決算に影響し得るので、相談しておくことをお勧めします。

- クーポンや割引は、10%商品と8%商品が混在する場合どのように割り引くか

- 記帳や台帳の方式はどのようにするか

- インボイスを見据えた時に、経営戦略として課税事業者にいつなるか

食品を扱ってないし、うちは関係無いよ、とお考えの方

軽減税率の影響は全ての事業者がうけます!

日常、商品として食品などを取引していなくとも、以下のケースで食品を仕入れることがあるでしょう。

- 客先訪問時の手土産やお中元/お歳暮のお菓子

- お客様応対用の茶葉

- セミナー、イベント開催時のペットボトル飲料やお菓子

お判りでしょうか。どの事業者も、食品を仕入れる可能性があります。

なので、全ての事業者に準備が必要となります。

必ず、顧問の税理士先生に連絡をとって、記帳や管理方式について確認してくださいね。

https://rmcblog.tency.co.jp/vat-relief-5/

https://rmcblog.tency.co.jp/vat-relief-5/